令和7年分所得税の確定申告と令和8年度市・道民税(国民健康保険税)の申告が始まります。

お知らせ

今回の申告より、受付時間は午後3時までです。ご注意ください。

よくある問い合わせをまとめました。こちらからご覧いただけます。

申告受付期間:令和8年2月16日(月曜日)から3月16日(月曜日)

受付時間:午前9時から午後3時

※お住まいの受付地区(会場)で申告できない方は、ほかの会場へお越しください。

| 月日 | 主な受付地区 | 会場 |

|---|---|---|

| 2月16日(月曜日) | 当別・三ツ石地区 | 石別住民センター (当別3丁目1番44号) |

| 2月17日(火曜日) | 茂辺地・茂辺地市ノ渡地区 | 茂辺地住民センター (茂辺地2丁目5番56号) |

| 2月18日(水曜日) | 谷好・富川・桜岱・水無・三好・矢不来・館野地区 | 谷好住民センター (谷好3丁目12番41号) |

| 2月19日(木曜日)から20日(金曜日)・2月24日(火曜日)から25日(水曜日) | 七重浜・追分1丁目地区 | 七重浜住民センター れいんぼー (七重浜2丁目32番25号) |

| 2月26日(木曜日) | 追分・追分2丁目~7丁目地区 | 追分福祉センター (追分5丁目14番1号) |

|

2月27日(金曜日)・3月2日(月曜日)から3日(火曜日) |

久根別・東浜1丁目地区 | 久根別住民センター くーみん (久根別1丁目29番1号) |

|

3月4日(水曜日)から5日(木曜日) |

飯生・押上・大工川・常盤・ 公園通・添山・昭和地区 | エイド’03 (飯生3丁目4番1号) |

| 3月6日(金曜日)・3月9日(月曜日)から10日(火曜日) ※混雑想定日 3月6日(金曜日) |

本町・本郷・市渡・村山・中山・稲里・白川・ 細入・南大野・向野・文月・村内地区 | 北斗市公民館 (本郷2丁目32番5号) |

| 3月11日(水曜日) | 開発・東前・萩野・一本木・千代田・清水川地区 | 農業振興センター (東前74番地の2) |

| 3月12日(木曜日)から3月13日(金曜日)・3月16日(月曜日) ※混雑想定日 3月12日(木曜日) |

中央・中野通・中野・清川・野崎・東浜2丁目地区 |

北斗市役所 |

※混雑想定日は、待ち時間が長くなると予想されます。時間に余裕をもってお越しいただくか、ほかの日程をご検討ください。

申告について

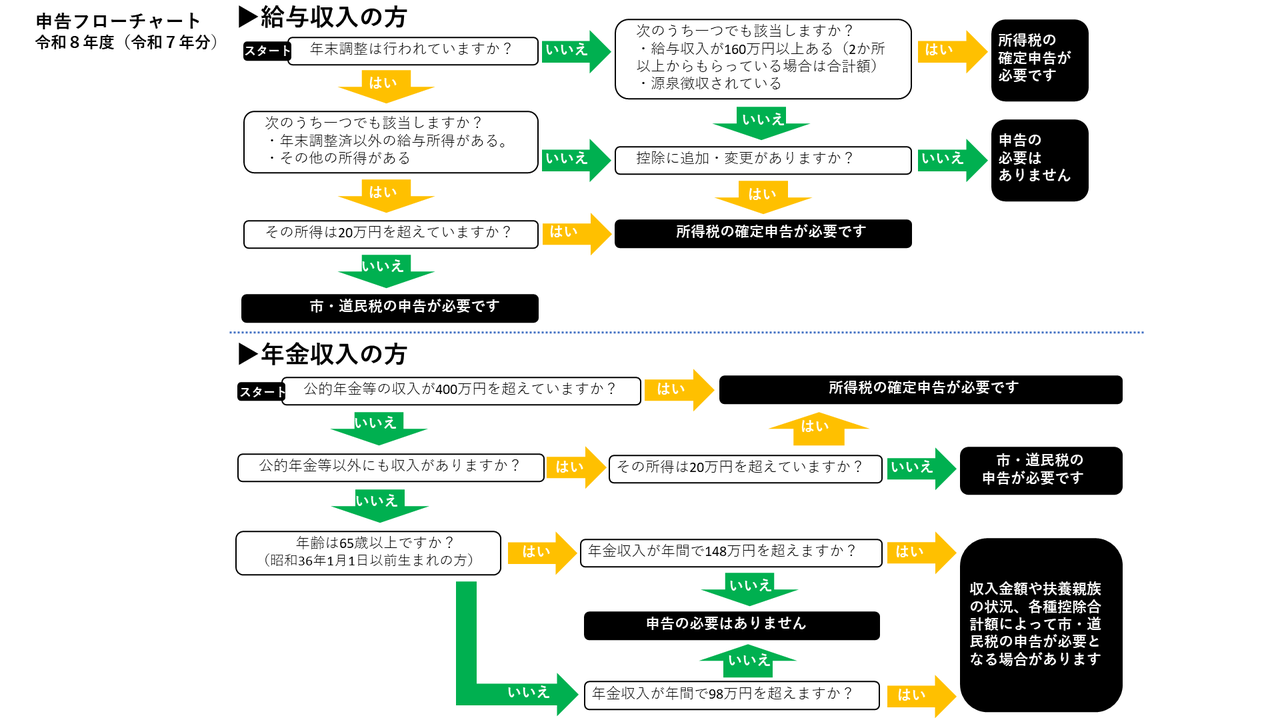

主な収入が給与収入・年金収入の方は以下のフローチャートも参考に申告が必要かご確認ください。

申告フローチャート 令和8年度(令和7年分)(PDF 608KB)

1.申告が必要な方

令和8年1月1日現在で北斗市に住所があり、次のいずれかに当てはまる方

- 農業、漁業、自営業などの事業を営んでいる方

- 地代、家賃などの不動産収入がある方

- 土地や建物、株式などの資産を売った方

- 年末調整を行っていないために所得税額が確定しない方

- 2か所以上から給与の支払いを受けている方

- 給与や公的年金以外の所得が20万円を超える方

- 生命保険の満期受取金などの一時所得や雑所得がある方

- 北斗市国民健康保険や後期高齢者医療制度に加入している方で、収入がないもしくは非課税収入のみの方

2.申告が不要な方

- 給与所得のみの方で年末調整を行っていて、所得控除額の変更がない方

- 年金所得のみの方で所得税の源泉徴収がされず、年金収入の合計額が一定額以下の方

- 昭和36年1月1日以前生まれの方・・・148万円以下

- 昭和36年1月2日以降生まれの方・・・ 98万円以下

申告に必ず必要なもの

- 本人確認書類(個人番号の確認と身元確認が必要です。)

- マイナンバーカードがある方…マイナンバーカードだけで本人確認ができます。

- マイナンバーカードがない方…個人番号確認書類(※1)+身元確認書類(※2)が必要です。

※1個人番号確認書類

通知カード(氏名、住所等の記載事項に変更がない場合に限ります)、マイナンバーが記載された住民票の写しまたは住民票記載事項証明書

※2身元確認書類

運転免許証、身体障害者手帳、療育手帳、精神障害者保健福祉手帳、パスポート、在留カードなど

- 収入を証明するもの

- 給与や公的年金等の源泉徴収票

- 報酬の支払調書

- 事業収入や不動産収入などがある方は収支内訳書

収支内訳書や医療費控除の明細書は、事前に自宅等で作成しお持ちください。

その他必要なもの(対象となるものがある場合に必要なもの)

- 各種領収書、社会保険料、生命保険料、地震保険料などの控除証明書

- 医療費控除の適用を受ける場合は、医療費控除の明細書、医療費通知

- 扶養親族や事業専従者がいる場合は、それらの方のマイナンバーと収入がわかるもの

- 本人もしくは扶養親族の障害者手帳

- 寄付金受領証明書

- 本人名義の通帳(所得税が還付される方)

- 申告の案内はがき(送付された方のみ)

- 前年度申告書の控え

- 印鑑(所得税の納付を口座振替で希望する方)

3.青色申告をする方

青色申告の申告書は、内容確認は行わず、受理のみとなります。

4.所得税の申告をされる方

上記申告受付会場のほか、函館税務署でも申告の受付をしています。

函館税務署での申告が必要な方(北斗市の申告会場では申告できません)

- 青色申告の方

- 消費税の申告がある方

- 譲渡所得(土地・建物・株式の売却)のある方

- 山林所得、配当所得のある方

- 住宅借入金等特別控除の申告が1年目の方

申告にあたっての「お知らせ」

申告案内はがきの送付

申告時期の1月1日時点で国民健康保険に加入している世帯主のうち、令和7年度(令和6年中の収入)の申告状況により、申告が必要と判断された方に対しては、1月下旬に申告案内のはがきを送付します。

案内が送付されなかった場合でも、前述の「申告が必要な方」に該当した国保加入世帯主の方は、申告をお願いします。

また、後期高齢者医療保険に加入している方には申告案内のはがきをお送りしていません。ご自身で申告する必要があるかご判断ください。

収入のなかった方や、遺族年金・障害年金など非課税収入のみの方

令和5年、6年中の申告状況が、無職無収入や遺族年金・障害年金などの非課税所得のみの方については、1月中旬に申告書を送付します。

令和7年中の所得状況も同様であれば、同封の「申告書の書き方」を参考に記載のうえ、お早めに申告をお願いします。

なお、令和7年中に課税対象となる収入があった場合については、申告の必要がありますので、今一度フローチャートでの確認をお願いします。

医療費控除

領収書の提出の代わりに「医療費控除の明細書」の添付が必要となります。

また、明細書に医療費通知を添付することで、明細の記入を省略することができます。(「医療費控除の明細書」は市役所税務課、総合分庁舎市民窓口課、七重浜・茂辺地両支所で配布しております。)

なお、医療費通知とは、健康保険者が発行する医療費の額等を通知する書類で次の6項目が記載されたものをいいます。(後期高齢者医療広域連合から発行された書類の場合は3を除きます。)

- 被保険者等の氏名

- 療養を受けた年月

- 療養を受けたもの

- 療養を受けた病院・診療所・薬局等の名称

- 被保険者等が支払った医療費の額

- 保険者等の名称

6項目が記載されていないなどの場合は、領収書をもとに明細の記入を行います。

領収書は5年間ご自宅で保管してください。(税務署から求められたときは提示または提出しなければなりません。)

マイナポータル連携を利用して医療費控除が申告できます

e-Tax(電子申告)を行う際にマイナポータル連携を利用すると、医療費控除に使用できる医療費通知情報をマイナポータル経由で取得し、確定申告書の該当項目に自動入力することができます。

詳しくは国税庁からのお知らせ(国税庁ホームページ)をご覧ください。

セルフメディケーション税制(医療費控除の特例)

「健康の保持増進および疾病の予防への取組」として一定の取組を行っている方が、本人又は本人と生計を一にする配偶者その他親族のために「特定一般用医薬品等購入費」を支払った場合には、一定の金額の所得控除(医療費控除の特例)を受けることができます。

- 「健康の保持増進および疾病の予防への取組」とは、人間ドックやがん検診を始めとする各種健診(検診)、特定健康診査などを受診していることをいいます。

- 「特定一般用医薬品等購入費」とは、医師によって処方される医薬品から、ドラックストアで購入できるOTC医薬品に転用された医薬品(スイッチOTC医薬品)の購入費をいいます。

その年中に支払った額の合計額が1万2千円を超えるときは、その超える部分の金額がその年分の総所得金額から控除されます。(上限8万8千円)

この適用を受ける場合は「セルフメディケーション税制の明細書」の添付が必要となります。また、一定の取組を行なったことを明らかにする書類の添付も必要です。

明細書には特定一般用医薬品等購入費の内容を記入しますが、領収書の添付は不要です。

領収書は5年間ご自宅で保管してください。(税務署から求められたときは提示または提出しなければなりません。)

※セルフメディケーション税制は医療費控除の特例であり、通常の医療費控除との【選択適用】となります。したがって、この特例の適用を受ける場合は、通常の医療費控除を併せて受けることができません。いずれかの適用を選択した後、更正の請求や修正申告によりこの選択を変更することはできません。

※「セルフメディケーション税制の明細書」は市役所税務課、総合分庁舎市民窓口課、七重浜・茂辺地両支所で配布しております。

申告にあたっての「お願い」

混雑防止のため、積極的にe-Tax(電子申告)等を活用し、ご自宅での申告書の作成・提出をお願いします。

e-Tax(電子申告)での提出

マイナンバーカードまたは税務署で登録したID・パスワードがあればパソコンやスマートフォンで作成したデータをそのまま税務署に提出することで確定申告書の提出が完了する、電子申告を利用することができます。

電子申告を利用すると、添付書類の提出を省略することができ、還付手続きも早期処理されるため、還付金を早く受け取ることができます。

詳しくは下記e-Taxホームページをご覧ください。

パソコンを使用する場合

「国税庁確定申告書作成コーナー」(e-Taxホームページ)で24時間いつでも待ち時間なく所得税の確定申告書を作成することができます。

税額などが自動計算されるため、計算の手間が省けます。また、入力中のデータも保存できますので、空いた時間に少しずつ作成することができます。

スマートフォンを使用する場合

給与収入や年金収入の方は、パソコンと同様にスマートフォンでも「国税庁確定申告書作成コーナー」(e-Taxホームページ)から確定申告書を作成することができます。

詳しくは国税庁からのお知らせ(国税庁ホームページ)をご覧ください。

郵送・窓口で提出

パソコンやスマートフォンで作成した確定申告書や手書きで作成した申告書を郵送または窓口で提出することができます。

市役所税務課、総合分庁舎市民窓口課、七重浜・茂辺地両支所の窓口で、市民税・道民税申告書、確定申告書をお渡しすることができますので、「所得のない方」や「ご自身で申告書を記入できる方で、事前に作成できる方」はお早めの自書申告をお願いします。

注意事項

各窓口で申告相談を受けることはできません。各窓口では、申告書の配布、自書申告書の受け取りのみの取り扱いとなりますのでご注意ください。

郵送の場合、確定申告書は函館税務署へ、市・道民税(国民健康保険税)申告書は市役所税務課までお願いします。

マイナンバーカードの写しもしくは個人番号確認書類と身元確認書類の写しを添付してください。

郵送先

- 確定申告書

〒040-8505 函館市中島町37番1号 札幌国税局業務センター函館分室 - 市・道民税(国民健康保険税)申告書

〒049-0192 北斗市中央1丁目3番10号 北斗市役所税務課所得課税係

よくあるお問い合わせ

Q.申告案内のはがきが届かない、去年までは送られてきたが今年は届いていない。なぜでしょうか。

A.申告案内はがきは、北斗市の国民健康保険加入世帯の世帯主かつ昨年の申告状況から申告が必要と判断された方にのみ、お送りしています。

そのため、国保の世帯主でない方や75歳に到達して後期高齢者医療制度に移行された方については、はがきをお送りしていません。

Q.申告案内のはがきが届いたら、必ず指定された日時・会場での申告が必要ですか。

A.申告案内はがき内で指定された日時・会場は、あくまでも目安のものです。

はがきの日程で申告ができなければ、別の日程・会場での申告をご検討ください。

Q.医療費控除を受けるための「医療費のお知らせ」の再発行はできますか

A.北斗市からお送りしている国民健康保険および後期高齢者医療制度の「医療費のお知らせ」は再発行できません。

「医療費のお知らせ」がお手元にない場合は、医療機関から発行されている領収書をもとに「医療費控除の明細書」を作成・添付してください。

Q.収入が年金のみだが、申告が必要か。

A.公的年金等の収入が400万円を超えていなければ、確定申告の義務はありません。

しかし、収入金額や扶養親族、各種控除(社会保険料控除、障害者控除等)の状況によっては、申告することで住民税の控除を受けられる場合があります。

Q.自分(の世帯)は非課税になるのか。

A.住民税の課税状況は、収入金額や扶養親族、各種控除(社会保険料控除、障害者控除等)の状況によって、毎年変わります。

住民税非課税の基準について、詳しくはこちらをご覧ください。